就在9月22日晚上,上海交易所、深圳证券交易所、全国中小企业股份转让系统有限责任公司、中国证券登记结算有限责任公司联合发布关于《创新创业公司非公开发行可转换公司债券业务实施细则(试行)》(以下简称“细则”)的通知。根据细则规定,挂牌公司若想实施可转债应按以下顺序进行判断是否可行:

(本文红色字体为《细则》原文内容截取)

一、必须是创新层公司

《细则》

第四条 发行人为全国中小企业股份转让系统(以下简称全国股转系统)挂牌公司的,可转换债券发行时,应当属于创新层公司。深交所确认其是否符合转让条件时,向全国股转公司征询意见。

结论:目前挂牌公司符合创新层的共1377家企业,非创新层公司暂时没有机会发行可转债。

二、发行前股东人数不得大于200人

《细则》

第七条 (三)可转换债券发行前,发行人股东人数不超过200人;

结论:可转换债券发行条件对做市转让的影响

(1)图中A、B、C类共计198家公司将目前不符合发行可转债条件,而这些公司中采用做市转让的达到143家,占比72%;

(2)在创新层1377家企业中中共577家采用做市转让,占比41.9%。若企业股东人数达到200人时将没有发行可转债的资格。

(3)《细则》

第十四条 可转换债券转股后股东人数不得超过200人。申报转股时,发行人股东人数超过200人的,债券持有人均不得申报转股。这将为企业未来通过二级市场交易时,股东人数的不确定将会影响持有可转债投资者转股的可能。

(4)《细则》

第八条 (七)出现因股东人数超过200人等导致债券持有人无法转股及发行人拟申报首次公开发行股票等情形时,发行人对债券持有人的利益补偿安排,包括但不限于补偿措施触发情形及时点、补偿程序、补偿方式及具体安排等内容;也就是说,如果企业无法满足可转债投资者的转股要求,则可能会涉及利益补偿条款,这无疑会增加企业成本。

三、发行规模要足够大

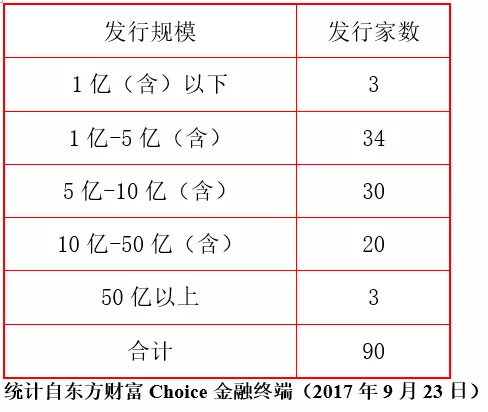

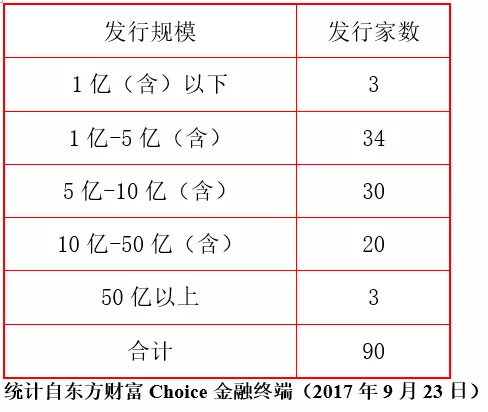

我们参照最近一年上市公司发行可转债规模情况来看:

结论:经上表统计可以看出,此前发行的可转债发行规模普遍在5亿元左右,最小的发行规模在5000万(仅此一笔),所以体量过小的企业可能还不适合发行可转债。

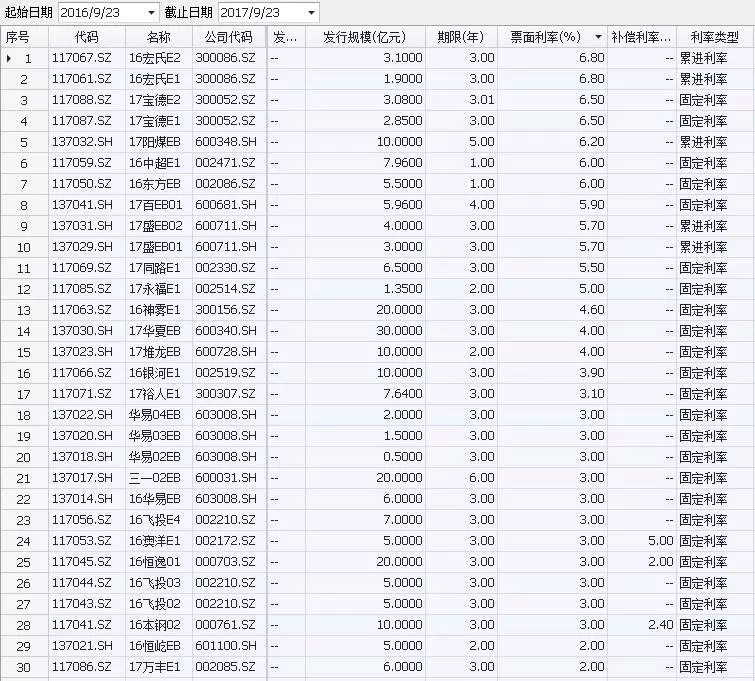

四、发行利率低但要能销售给合格投资者

结论:已发行的可转债利率最高为6.8%,大部分在2%-3%之间,虽然利率成本比起其他融资方式要低,但企业必须考虑到可转债的销售问题。如果企业自身无法找到投资人,就只能依靠主办券商来完成,相应的销售成本也会上升。根据《细则》

第十三条 发行人申请转股时为全国股转系统挂牌公司的,应当委托主办券商代为办理转股业务。

如果主办券商不作为,则企业可能又将会进行变更主办券商。

五、转股定价

《细则》

第八条 (二)可转换债券转换为每股股份价格(以下简称转股价格)的确定和修正安排;

结论:由于挂牌企业属于公众公司但交易市场严格来说是场外市场,并未能达到上市公司场内市场连续竞价的流动性。故在进行转股价格确定上存在一定的难度和差异。所以若挂牌公司准备启动可转债发行前需要考虑到老股东和可转债投资人(未来新股东)在对公司现有价值和转股价上找到利益平衡点。转股价定得过高或过低势必会影响老股东或可转债投资者的利益。

六、企业资本市场董秘职责

可转换债券是资本市场常规品种,而今政策已经将其由上市公司下放到股转中心,可谓可喜可贺。但同时对于挂牌公司来讲,又是喜忧参半。抛开挂牌公司所在行业、发展规模等因素不说,企业单从资本市场人员配备就会有些无所适从。我们团队每次都会反复提醒挂牌企业高管,挂牌新三板是企业的资本市场的开始,后面有各种挑战和机遇,不仅仅来自所在行业,更多的可能是来自资本市场瞬息万变的信息。只有企业配备优秀的董事会秘书,在了解自身企业的情况后,专职应对资本市场的游戏规则,才能帮助企业赢得资本的认可,快速抢占行业市场份额,从而走向发展巅峰。

结论:发行可转债在挂牌公司中试行,可以说是政策对挂牌公司发放的资本市场工具。挂牌公司的董事会秘书或是对接资本市场人员责任再次加重。

以上内容我仅列出针对挂牌公司是否符合可转债发行试点的初步条件,具体执行时还需要挂牌企业与服务中介深度沟通。