并购重组市场再次迎来重大利好!

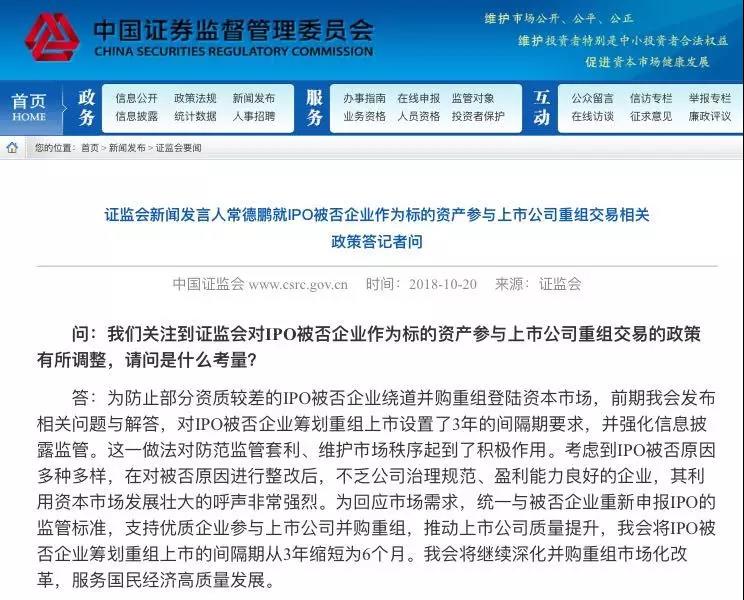

10月20日晚间,证监会新闻发言人常德鹏就IPO被否企业作为标的资产参与上市公司重组交易相关政策答记者问,常德鹏指出,证监会将IPO被否企业筹划重组上市的间隔期从3年缩短为6个月。

![]()

并购重组市场再次迎来重大利好!

10月20日晚间,证监会新闻发言人常德鹏就IPO被否企业作为标的资产参与上市公司重组交易相关政策答记者问,常德鹏指出,证监会将IPO被否企业筹划重组上市的间隔期从3年缩短为6个月。

![]()

常德鹏介绍,为防止部分资质较差的IPO被否企业绕道并购重组登陆资本市场,前期证监会发布相关问题与解答,对IPO被否企业筹划重组上市设置了3年的间隔期要求,并强化信息披露监管。这一做法对防范监管套利、维护市场秩序起到了积极作用。考虑到IPO被否原因多种多样,在对被否原因进行整改后,不乏公司治理规范、盈利能力良好的企业,其利用资本市场发展壮大的呼声非常强烈。

为回应市场需求,统一与被否企业重新申报IPO的监管标准,支持优质企业参与上市公司并购重组,推动上市公司质量提升,证监会将IPO被否企业筹划重组上市的间隔期从3年缩短为6个月。证监会将继续深化并购重组市场化改革,服务国民经济高质量发展。

这是近期以来,证监会对并购重组规则多次修改中的其中一项,就在19日,证监会主席刘士余公开表态,要继续深化并购重组市场化改革,已经推出并购重组“小额快速”审核机制,即将按行业实行“分道制”审核,对高新技术行业优先适用。丰富并购重组支付工具,提高审核效率,鼓励和支持上市公司依托并购重组做优做大做强。

稳市场举措持续发力,目前证监会还在调研再融资情况,会尽快完善上市公司股份回购制度,即将出台的《证券期货经营机构私募资产管理业务管理办法》也将允许过渡期内相关产品滚动续作,以承接未到期资产,稳市场政策组合拳后招不少,市场和投资者需给制度落地时间。

短短十天,并购重组政策改的不少

这一轮对并购重组规则的完善,始于推出“小额快速”并购重组审核机制。

十一节假日刚过,证监会就推出“小额快速”并购重组审核机制,针对不构成重大资产重组的小额交易,推出“小额快速”并购重组审核机制,直接由上市公司并购重组审核委员会审议,简化行政许可,压缩审核时间。

从最新审核的情况来看,10月18过会的拓尔思收购科韵大数据35.43%的股权事项,这也是首例“小额快速”并购重组,从办理时间看,从受理到审核,只用了13个工作日。

随后对融资用途的“松绑”引发了市场高度关注。

10月12日,证监会发布了《关于上市公司发行股份购买资产同时募集配套资金的相关问题与解答》。两条重磅信息:

一是优化重组上市监管安排,支持控股股东、实际控制人及其一致行动人通过认购配套融资、增资标的资产等方式真实、持续地巩固控制权。

二是放宽配套融资使用,明确配套融资可以用于补充上市公司和标的资产流动资金、偿还债务,以满足并购重组后续整合产能、优化资本结构等需求。

前海开源基金首席经济学家杨德龙表示,这无疑将解一些上市公司的燃眉之急,股市低迷,上市公司股权质押爆仓风险上升,债券违约频现,允许上市公司募集配套资金可部分用于补充上市公司和标的资产流动资金、偿还债务。

10月19日,证监会在例行新闻发布会上通报近期完善并购重组监管工作情况时指出,证监会积极支持优质境外上市中资企业参与A股上市公司并购重组,不断提升A股上市公司质量。自去年11月以来,已有7家中概股公司通过上市公司并购重组回归A股市场,回归渠道进一步畅通。对于此类并购,证监会采取同境内企业并购同类标准,一视同仁,不设任何额外门槛。

而在两年前,证监会收紧了中概股借壳回归政策,当时存在的境内外市场的明显价差、壳资源炒作现象引发了监管关注,此后的两年里,仅有奇虎360、药明康德等少数中概股企业通过借壳和IPO回归A股。有券商人士表示,政策适度放松肯定对A股有好处,会吸引资金流回来。

同日,证监会还进一步新增了并购重组审核分道制豁免/快速通道产业类型,包括高档数控机床和机器人、航空航天装备、海洋工程装备及高技术船舶、先进轨道交通装备、电力装备、新一代信息技术、新材料、环保、新能源、生物产业;党中央、国务院要求的其他亟需加快整合、转型升级的产业。

据常德鹏介绍,今年1-9月份,全市场发生上市公司并购重组近3000单,同比增长69.5%,已超去年全年总数,交易金额近1.8万亿元,同比增长46.3%,接近去年全年水平。

会给市场带来哪些影响?

对于此次证监会大幅缩短IPO被否企业筹划重组上市间隔期,市场分析人士认为,就二级市场而言,预计会导致壳公司和小市值股票上涨。

就一级市场来说,叠加此前一系列利好并购重组的政策,包括“小额快速”审核机制、放宽配套募资用途、新增并购重组审核分道制豁免/快速通道产业类型等,预计市场活跃度将有一定程度的增加。

具体来看,新时代证券研究所所长孙金钜认为,并购重组方面,有利于优质企业参与上市公司并购重组。IPO被否原因比较多样化,就首发审核被否原因看,持续盈利能力和财务问题是发审委审核的核心关注点,大部分企业因业绩下滑以及毛利率、应收账款异常等原因未能顺利过会。从最近两年的盈利能力看,绝大部分过会企业都是最近三年累计净利润规模超过1亿元且最近一年净利润规模达5000万元以上。因此,那些盈利能力在IPO上市规模条件边缘徘徊,以及整改后公司治理规范的被否企业,会受益于此次政策调整。

而IPO方面,孙金钜认为影响不大,节奏的控制在受理端就可以做调控和限流。

常德鹏介绍,为防止部分资质较差的IPO被否企业绕道并购重组登陆资本市场,前期证监会发布相关问题与解答,对IPO被否企业筹划重组上市设置了3年的间隔期要求,并强化信息披露监管。这一做法对防范监管套利、维护市场秩序起到了积极作用。考虑到IPO被否原因多种多样,在对被否原因进行整改后,不乏公司治理规范、盈利能力良好的企业,其利用资本市场发展壮大的呼声非常强烈。

为回应市场需求,统一与被否企业重新申报IPO的监管标准,支持优质企业参与上市公司并购重组,推动上市公司质量提升,证监会将IPO被否企业筹划重组上市的间隔期从3年缩短为6个月。证监会将继续深化并购重组市场化改革,服务国民经济高质量发展。

这是近期以来,证监会对并购重组规则多次修改中的其中一项,就在19日,证监会主席刘士余公开表态,要继续深化并购重组市场化改革,已经推出并购重组“小额快速”审核机制,即将按行业实行“分道制”审核,对高新技术行业优先适用。丰富并购重组支付工具,提高审核效率,鼓励和支持上市公司依托并购重组做优做大做强。

稳市场举措持续发力,目前证监会还在调研再融资情况,会尽快完善上市公司股份回购制度,即将出台的《证券期货经营机构私募资产管理业务管理办法》也将允许过渡期内相关产品滚动续作,以承接未到期资产,稳市场政策组合拳后招不少,市场和投资者需给制度落地时间。

短短十天,并购重组政策改的不少

这一轮对并购重组规则的完善,始于推出“小额快速”并购重组审核机制。

十一节假日刚过,证监会就推出“小额快速”并购重组审核机制,针对不构成重大资产重组的小额交易,推出“小额快速”并购重组审核机制,直接由上市公司并购重组审核委员会审议,简化行政许可,压缩审核时间。

从最新审核的情况来看,10月18过会的拓尔思收购科韵大数据35.43%的股权事项,这也是首例“小额快速”并购重组,从办理时间看,从受理到审核,只用了13个工作日。

随后对融资用途的“松绑”引发了市场高度关注。

10月12日,证监会发布了《关于上市公司发行股份购买资产同时募集配套资金的相关问题与解答》。两条重磅信息:

一是优化重组上市监管安排,支持控股股东、实际控制人及其一致行动人通过认购配套融资、增资标的资产等方式真实、持续地巩固控制权。

二是放宽配套融资使用,明确配套融资可以用于补充上市公司和标的资产流动资金、偿还债务,以满足并购重组后续整合产能、优化资本结构等需求。

前海开源基金首席经济学家杨德龙表示,这无疑将解一些上市公司的燃眉之急,股市低迷,上市公司股权质押爆仓风险上升,债券违约频现,允许上市公司募集配套资金可部分用于补充上市公司和标的资产流动资金、偿还债务。

10月19日,证监会在例行新闻发布会上通报近期完善并购重组监管工作情况时指出,证监会积极支持优质境外上市中资企业参与A股上市公司并购重组,不断提升A股上市公司质量。自去年11月以来,已有7家中概股公司通过上市公司并购重组回归A股市场,回归渠道进一步畅通。对于此类并购,证监会采取同境内企业并购同类标准,一视同仁,不设任何额外门槛。

而在两年前,证监会收紧了中概股借壳回归政策,当时存在的境内外市场的明显价差、壳资源炒作现象引发了监管关注,此后的两年里,仅有奇虎360、药明康德等少数中概股企业通过借壳和IPO回归A股。有券商人士表示,政策适度放松肯定对A股有好处,会吸引资金流回来。

同日,证监会还进一步新增了并购重组审核分道制豁免/快速通道产业类型,包括高档数控机床和机器人、航空航天装备、海洋工程装备及高技术船舶、先进轨道交通装备、电力装备、新一代信息技术、新材料、环保、新能源、生物产业;党中央、国务院要求的其他亟需加快整合、转型升级的产业。

据常德鹏介绍,今年1-9月份,全市场发生上市公司并购重组近3000单,同比增长69.5%,已超去年全年总数,交易金额近1.8万亿元,同比增长46.3%,接近去年全年水平。

会给市场带来哪些影响?

对于此次证监会大幅缩短IPO被否企业筹划重组上市间隔期,市场分析人士认为,就二级市场而言,预计会导致壳公司和小市值股票上涨。

就一级市场来说,叠加此前一系列利好并购重组的政策,包括“小额快速”审核机制、放宽配套募资用途、新增并购重组审核分道制豁免/快速通道产业类型等,预计市场活跃度将有一定程度的增加。

具体来看,新时代证券研究所所长孙金钜认为,并购重组方面,有利于优质企业参与上市公司并购重组。IPO被否原因比较多样化,就首发审核被否原因看,持续盈利能力和财务问题是发审委审核的核心关注点,大部分企业因业绩下滑以及毛利率、应收账款异常等原因未能顺利过会。从最近两年的盈利能力看,绝大部分过会企业都是最近三年累计净利润规模超过1亿元且最近一年净利润规模达5000万元以上。因此,那些盈利能力在IPO上市规模条件边缘徘徊,以及整改后公司治理规范的被否企业,会受益于此次政策调整。

而IPO方面,孙金钜认为影响不大,节奏的控制在受理端就可以做调控和限流。