自2017年10月17日首届“大发审委”上任以来,A股IPO申请过会率大幅下降,审核速度加快;伴随着撤单企业增多,“堰塞湖”基本解决。同时,证监会审核更加细致。

9月28日,证监会宣布,启动发行审核委员会(下称“发审委”)换届工作;“第十七届发审委工作到新一届发审委成立为止。”

这就意味着,国庆假期后,第十八届发审委——也就是第二届“大发审委”将到岗。

对于首届“大发审委”的工作表现,证监会评价:“第十七届发审委在稳步推进新股发行常态化工作、强化市场主体归位尽责、净化市场生态环境等方面发挥了积极作用。”

目前履职的第十七届发审委成立于2017年9月30日。截至2018年9月27日,首届“大发审委”召开发审会审核项目454个,其中首发申请项目259个。

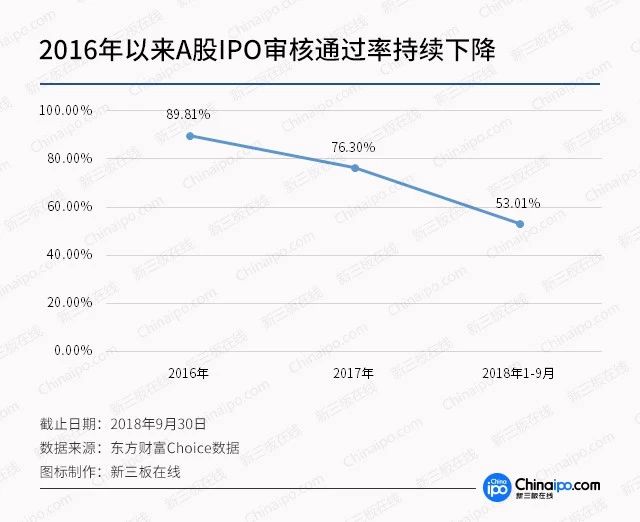

新三板在线注意到,“大发审委”履职以来,IPO审核通过率大幅下降,审核关注重点更加细致。

就具体审核细节来看,除了关注关联交易、毛利率、业绩真实性持续性等常规性问题外,这一届发审委更对内部控制、规范性问题、信披、募投资金投向、环保等细节加以重视。

一、IPO通过率大幅下降

2017年7月开始实行新修订的《中国证券监督管理委员会发行审核委员会办法》,将主板发审委和创业板发审委予以合并。

同年9月30日,证监会公布包含63名发审委委员的第十七届发审委委员名单。其中,42名为专职委员,21人为兼职委员,其中33名来自证监会系统,占比达52.38%,9名来自会计师事务所和律所,21名兼职委员来自其他部委、高校、金融机构。

当年11月20日,证监会主席刘士余在第十七届发行审核委员会就职仪式上要求,必须严把质量关,坚决落实依法全面从严的监管理念,严格专业履职、依法审核,防止问题企业带病申报、蒙混过关。

在此种背景下,A股IPO审核标准日益严格,首发审核通过率大幅下降。

东方财富choice数据统计显示,自2017年10月17日“大发审委”上任以来,截至2018年9月27日,证监会共审核259家企业首发申请,共计140家企业首发通过,首发申请通过率为54.05%。

其中,新三板挂牌公司的IPO审核过会率更低。数据显示,首届“大发审委”审核了58家新三板挂牌公司,这里面只有27家挂牌企业IPO申请获得通过,新三板公司IPO审核通过率仅为46.55%。

对比而言,2016年全年,证监会共计审核275家企业首发申请,其中247家IPO申请审核通过,通过率为89.81%。而在“大发审委”上任前,2017年1月1日至2017年10月17日,证监会已经审核410家企业的首发申请,其中332家企业首发通过,通过率为80.97%。

不过,首届“大发审委”上任后,2017年全年的IPO过会率大大降低。2017年全年,证监会共计审核498家企业首发申请,380家审核通过,通过率为76.30%。

进入2018年,IPO审核更加严格。截至2018年9月底,共计166家企业进入“上会”阶段(含临时“取消审核”企业),其中88家过会,首发申请通过率为53.01%。

2017年11月7日,证监会当日审核6家企业的IPO申请,但只有春秋电子首发通过;国金黄金、上海锦和、成都尼毕鲁、神农农业、玻纤集团5家上会企业均被否决。

更甚的是,去年11月29日还出现“零过会”的情况,当日上会的重庆广电、博拉网络、天地在线三家企业IPO申请均未获通过。

二、解决IPO“堰塞湖”问题

低过会率背后,当然有“大发审委”审核严格的因素,不少“带伤上会”或有明显瑕疵的IPO申请企业均被“打”回去。

而在过会率走低的背景下,有“不太自信”的企业纷纷撤回IPO申请,另择良机或另谋上市出路。一边是审核提速,另一边是企业撤回申请,IPO“堰塞湖”问题大大改善。

新三板在线统计发现,在“大发审委”上任前,2017年9月底的IPO排队企业数量高达526家。而根据证监会披露的最新数据显示,截至2018年9月27日,中国证监会受理首发及发行存托凭证企业292家,其中已过会32家,未过会260家;在未过会企业中,正常待审企业230家,中止审查企业30家。

就市场看来,严格的审核制度,使得IPO申请企业质地更高,有利于A股市场长远发展。

IPO审核速度加快,是首届“大发审委” “加班加点”的结果。根据东方财富choice数据统计分析,在“大发审委”42名专职委员中,13名审核委员均审核超过50家上会企业。

其中,山西监管局法制处调研员毋晓琴可谓是最辛苦的审核委员,她共审核59家企业首发申请,在所有审核委员中排名第一;而这其中只有32家企业成功过会,过会率为54.23%(非个人表决)。

此外,北京市君合律师事务所的张建伟最严格,该人士审核的31个首发申请项目中,只有12家过会,首发申请通过率仅为38.70%(非个人表决)。

面对严格的“大发审委”,不少IPO申请企业打了“退堂鼓”。IPO“撤回潮”主要发生在2018年年初。尤其是今年3月,至少20家企业撤回上市申请。

证监会数据显示,截至2018年9月27日,仅2018年以来已经有163家企业终止IPO审查,其中包含亿童文教(430223)、湘佳牧业(831102)等新三板企业。

对于首届“大发审委”的工作表现,证监会还算满意。9月28日,证监会评价称:“总体上看,第十七届发审委在稳步推进新股发行常态化工作、强化市场主体归位尽责、净化市场生态环境等方面发挥了积极作用。”

不过,市场对于“大发审委”也有疑虑。有全国人大代表提出建议“恢复中小板、创业板发审委与主板发审委分开制度”。

在今年8月31日的回复函中,证监会认为,近年来,鉴于主板(含中小板)、创业板在审核理念和审核标准方面已经趋同,将主板发审委与创业板发审委合并,有利于统一审核理念和审核标准,优化配置行政资源,提高发行审核效率,也有利于支持符合条件的创新创业企业登陆创业板市场或其自主选择的主板(含中小板)市场;“下一步,我会将根据发审委的运行情况,及时总结,不断改革完善发审委制度。”

三、审核更细致

“大发审委”执行更严格的审核标准,对企业审核的关注点更加细致。

新三板在线总结发现,除了对关联交易、毛利率、业绩真实性持续性等常规性问题的关注外,第十七届发审委更对内部控制、规范性问题、信披、募投资金投向、会计处理等细节加以重视。

比如,若以净利润来看,想在创业板上市的新三板公司安联锐视(833645)还算不错。

财务数据显示,2015年、2016年、2017年,安联锐视分别实现营收4.23亿元、5.44亿元、9.33亿元;同期净利润分别为2290.41万元、3471.55万元、7469.13万元。

在发审会上,安联锐视的财务指标严重异常、主要客户销售大幅波动、质疑境外销售、质疑持续盈利能力等问题被证监会关注。

再看于9月18日发审会上被否决IPO申请的恒强科技,证监会关注到公司净利润增长速度高于营收增长速度,经营活动现金流净额与净利润存在较大差异,要求其结合公司毛利率水平变化说明营收净利增长的原因及可持续性等。

此外,“大发审委”常关注的还有会计处理事宜。在会计处理方面,以9月27日过会的爱朋医疗为例,公司销售模式包括经销和直销,且以经销为主。

证监会要求其说明销售返利政策及执行情况,会计处理是否符合会计准则规定;同时要求说明驱动装置投放、收取押金相关会计处理是否符合会计准则规定,税务处理是否合规。

同一天过会的新希望乳业销售主要分为直销和经销,占比均在50%左右。证监会要求其说明经销模式下收入确认及返点返利政策是否符合行业惯例,相关会计处理是否恰当。

更为细致的,证监会关注上会企业募投资金使用用途方面,以今年7月10日IPO申请被否的新三板公司国安达(835486)为例。

这家公司报告期内电池箱专用自动灭火装置产能利用率分别为34.64%、53.83%、56.98%,产能未达到饱和,本次募投项目之一是进行电池箱专用自动灭火装置扩产。证监会要求国安达说明扩产的原因及合理性,产能消化的具体措施。