乘着港交所对未盈利生物科技公司的“春风”,新三板公司君实生物去了。

8月6日晚,港交所官网披露君实生物的港股上市申请材料。据此,君实生物或率先成为“新三板+H”第一股。公司于2018年5月22日首次公告赴港上市消息至今,历时仅77天。

目前,除了君实生物(833330.OC)外,成大生物(831550.OC)、盛世大联(831566.OC)、中国康富(833499.OC)、汇量科技(834299.OC)、寰烁股份(832773.OC)、新眼光(430140.OC)、九生堂(830833.OC)、易销科技(831114.OC)、赛特斯(832800.OC)9家新三板挂牌公司已公开宣称将赴港上市。此外,已摘牌的新东方网、华图教育、亿邦国际等也向港交所提交了IPO申报材料。

可以看到,赴港上市的生物科技公司热情度很高。除了新三板这一群“嗷嗷”叫着去港股上市的公司外,歌礼制药(01672.HK)、百济神州等还处于亏损中的生物科技公司早已投去了IPO申请书。

然而,对于这一大波赴港“淘金”的公司,目前港股市场真的能承受吗?君实生物129亿元估值能否重现港股?

君实生物表示,公司是一家创新驱动型生物制药公司,致力于PD-1项目创新药物的发现和开发,以及在全球范围内的临床研发及商业化。

所谓PD-1,即一种肿瘤免疫治疗新药,针对疾病包括胃癌等。

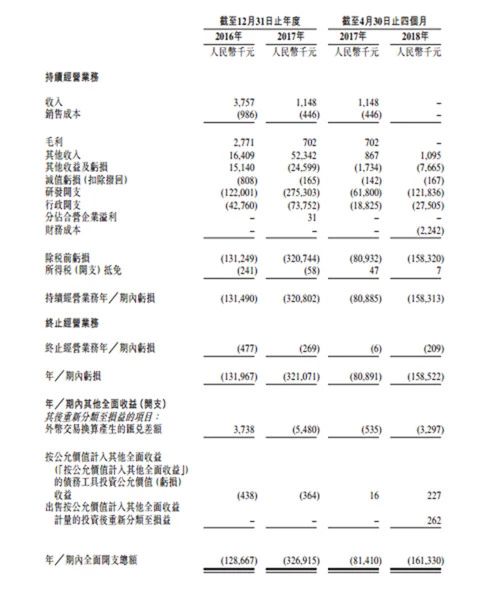

这需要巨额资金支持。多年来,君实生物投入大量研发,但目前并未商业化任何药物,因此并未因出售药物产品录得任何收益。财务数据显示,公司2016年、2017年分别亏损1.32亿元、3.21亿元;2018年1至4月,其亏损额已达1.58亿元。

这其中,公司大量资金用于研发。2016年、2017年,公司投入研发的资金开支分别是1.22亿元、2.75亿元;2018年前四月,公司研发开支为1.22亿元,占总营收近八成。

(图片来源:君实生物招股书)

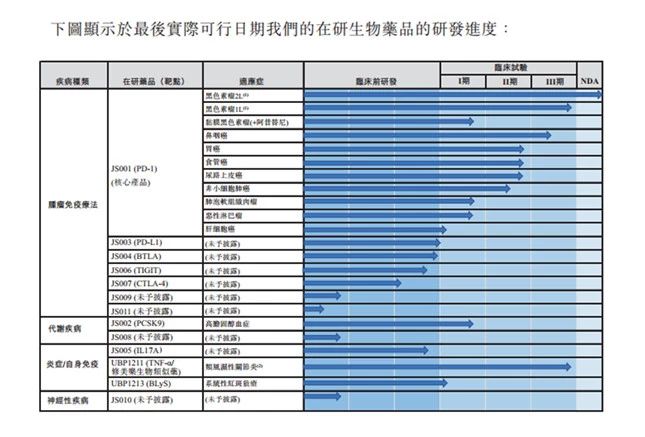

巨额研发投入下,君实生物获得相应进展。截至最后实际可行日期,君实生物的产品管线包括13项在研生物药品,包括7项肿瘤免疫疗法在研药品、2项代谢疾病在研药品、3项针对炎症或自身免疫性疾病药品及1项治疗神经性疾病药品。

截至最后可行日期,公司旗下JS001、JS002、UBP1213、JS003四项在研药品已获得CDA(即“国家药品监督管理局”)的IND(即“investigational new drug”,临床研究申请)批准。

其中,君实生物已披露适应症的在研药品中,JS001(PD-1)(核心产品)适应症有黑色素瘤2L、鼻咽癌、胃癌、食管癌、尿路上皮癌、非小细胞肺癌、恶性淋巴癌、肝细胞癌等;JS002(PCSK9)适应高瞻固醇血症;UBP1211(TNF-α/修美乐生物类似药)适应类风湿性关节炎;UBP1213(BLyS)适应系统性红斑狼疮。

2015年12月,公司JS001获得CDA的IND批准,成为第一个中国公司研发的获得IND批准的抗PD-1单克隆抗体;2016年5月,公司UBP1211获得CDA临床试验申请的批准,成为首批获得CDA的IND批准的由中国公司开发的修美乐生物类似药之一;2016年10月,公司UBP1213获得CDA的IND批准,成为中国第一家获得BLyS单克隆抗体IND批准的公司。

(图片来源:君实生物招股书)

君实生物早已希望通过资本市场为其巨额研发投入“输血”。

2015年8月13日,公司挂牌新三板;于2016年8月18日,其变更股票交易方式为做市,希望借此增加公司交易、提高公司价值。2017年5月,君实生物入选创新层,并保持至今。

挂牌新三板3年多,君实生物为开发单克隆抗体募集研发资金,自2015年11月至2018年4月,连续公布8次定增融资消息、实际完成7次融资。其中,除了吸收换股合并众合医药外,其余6次合计融资超16.17亿元,引入华润深国投等投资者。

除了融资外,君实生物还于2016年6月,通过发行股份换股合并了另一家新三板公司众合医药。新三板在线了解到,众合医药是专业从事创新抗体药物研发和产业化的高科技医药企业,公司主业为新药研发及相关技术的转让和服务,主要产品有UBP1211等。

按照君实生物的设想,这次收购主要目的是“有效地整合研究资源、减少竞争、创造协同效应及为研发药物开发更好的平台”。

可以看到的是,以25.9元/股换股合并众合医药后,君实生物的估值约为7.14亿元。随后于2016年1月进行的定增股价已达63.49元/股,在总股本增至2756.25万股的情况下,公司估值增至17.49亿元。到2018年8月7日,君实生物市值已达129亿元,在超过11000家新三板公司中排名第10。

这仅次于药明康德子公司合全药业,这家主营创新药研发生产外包服务业务的公司目前市值189亿元、2017年盈利4.95亿元。同时,君实生物市值是同期拟赴港上市的成大生物两倍多,后者目前市值仅56.48亿元、2017年盈利5.56亿元。

然而,在如今港股热潮下,不少新股纷纷破发,君实生物129亿元的估值可以再现港股吗?

有港股分析人士对此表示疑虑:“目前歌礼制药上市破发,相关新股市场表现不太理想;君实生物129亿元的市值,在港股市场上有点难以维持。”

8月1日,歌礼制药以14港元的招股价抢先登陆港交所主板,成为港股第一只内地未盈利生物科技股。但其股价于8月2日、3日却接连迎来两个超过15%的跌幅。截至8月7日,歌礼制药收盘价11.74港元/股,仍低于发行价。目前,该股票市值132亿港元。

对此,有港股分析人士对新三板在线表示,港股投资者非常谨慎,对于类似歌礼制药这样未盈利的生物科技公司热情度有限。

或许,正如天风证券8月6日研报的分析:“在行业高景气周期企业往往集中选择进行 IPO,以寻求更高的估值和回报。然而换一个角度考虑,行业IPO募资总额到达峰值,也对应着行业指数及估值已达高点,随后很有可能到来的便是二者的回调,即行业景气度见顶,拐点随之出现。”